来源:雪球App,作者: 投资禅院,(https://xueqiu.com/7317491453/29211889)

毫不客气地说,今年年初的时候,我还是一个不折不扣的财报盲人。半夜对着手机里股票软件提供的财务数据,各种臆想,企图能从中分析点门道出来。拿到人生中第一份年报时,觉得“主要会计数据”已经足够亮瞎狗眼,然后转手放下年报,拿起年报摘要。直到读到《彼得林奇的成功投资》和《股市真规则》,又被书中的内容所折服,我才极不情愿地在办公室偷偷打印了一份厚厚的年报,告诉自己:是时候学学了。经过一段日子的努力,我小结了一份如何使用年报中的数据进行估值的方法,在这里和大家分享。需要强调的是,这份总结中只涉及估值方法及其分析,是片面的数字语言,而真正估值一家公司只有这些是远远不够的,我会继续一边学习一边和大家分享其他的方法。最后,在此真诚地感谢彼得·林奇、帕特·多尔西,以及百度百科。--------------------------------------------------------------------------------------------------------------

估值一家公司,首先需要准备的是:①5年以来这家公司的年报(如果数据不足5年,能拿到几年是几年,如我举例的长城汽车A股,2011年上市,所以我只准备了2年的年报)②这家公司最近一年的3份季报。③和它同行业的其他几家具有代表性的公司最近的年报。

然后,通过历史数据的分析,看清选定公司“现金”、“收益”、“成长” 和 “财务健康状况”这四个方面的真实情况。

最后,通过同行公司之间的比较,确认选定公司的行业位置。

需要明白的一点是:历史数据毕竟只是历史,它并不代表全部,原因很简单:现在已然腐朽者,将来可能重放异彩;现在倍受青睐者,将来却可能日渐衰落。(出自本杰明·格雷厄姆《证券分析》)

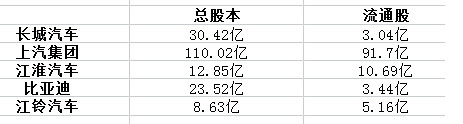

--------------------------------------------------------------------------------------------------------------(本总结中的数据出自长城汽车2011-2012年年报,长城汽车2012年Q1-Q3财报,以及上汽集团、江淮汽车、比亚迪和江铃汽车2012年年报。)

查看原图--------------------------------------------------------------------------------------------------------------

查看原图--------------------------------------------------------------------------------------------------------------

目录

Part A:现金为王1. 自由现金流(FCF)2. 经营现金流(OFC)3. 市现率(PCF)4. 现金转换周期(CCC)

PART B 收益性1. 营业毛利率(Gross Margin)2. 销售净利率(Net Profit Margin)3. 资产周转率(Asset Turnover)4. 资产收益率(ROA)5. 资产权益比率(Asset-to-Equity Ratio)6. 净资产收益率(ROE)7. 投入资本金回报率(ROIC)8. 股息收益率(Dividend Yield Ratio)9. 市销率(PS)

Part C:成长性1. 营收增长率(Revenue Growth Rate)2. 净利润增长率(Net Profit Growth Rate)3. 每股收益(EPS)4. 市盈率(PE)5. PEG(市盈率相对盈利增长比率)6.(每股收益增长率+股息收益率)/ 市盈率

Part D:财务健康状况1. 资产负债率(Debt-to-Asset Ratio)2. 负债权益比率(Debt-to-Equity Ratio)3. 流动比率(Current Ratio)4. 速动比率(Quick Ratio)5. 存货(Inventory)a. 存货增减率 b. 存货周转率

--------------------------------------------------------------------------------------------------------------

Part A:现金为王

1. 自由现金流(FCF)

关于FCFa. FCF指的是一家公司可以每年提取但不致损害核心业务的资金。b. 如果一家公司的FCF在营收的5%或者