来源:雪球App,作者: 图解金融,(https://xueqiu.com/3302797049/118459483)

目录

- - - - -

1. 关于资产支持证券交易的政策规定

2. 二级市场交易目的

3. 二级市场交易现状

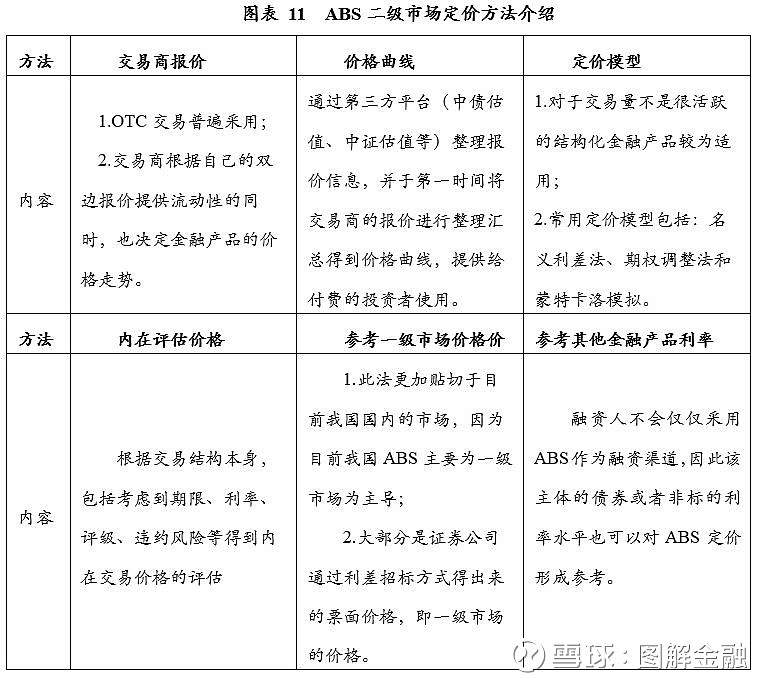

4. ABS二级市场定价方法介绍

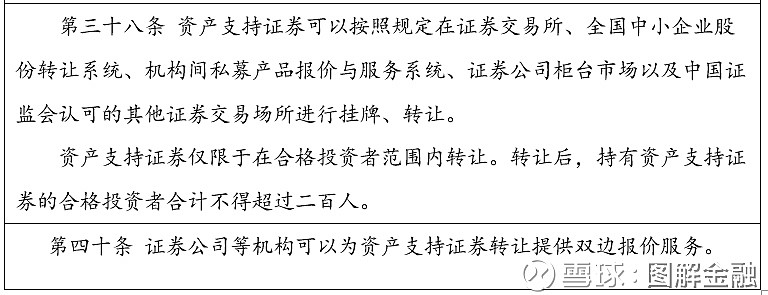

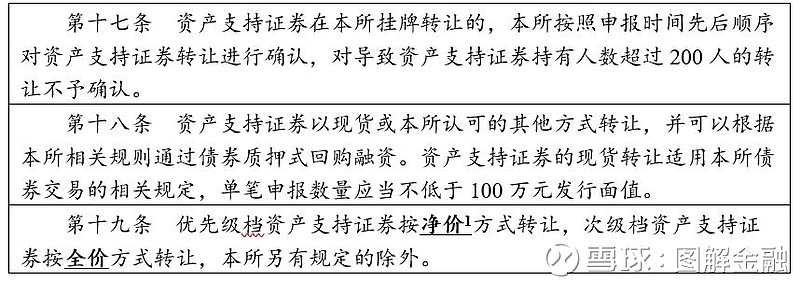

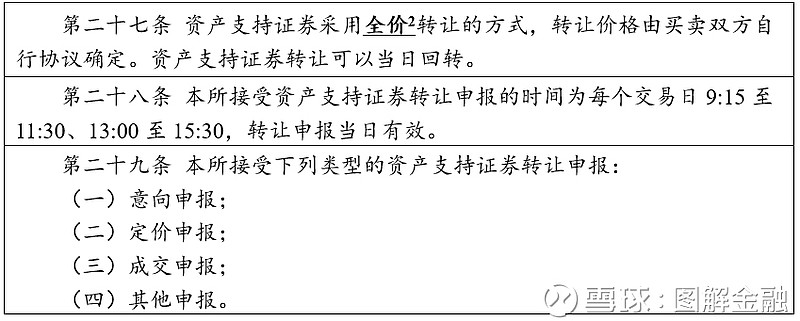

(一)《证券公司及基金管理子公司资产证券化业务管理规定》

(二)《上海证券交易所资产证券化业务指引》

(三)《深圳证券交易所资产证券化业务指引》

(一)投资配置

ABS二级市场经常会出现一些高性价比的产品,而且相对于一级市场漫长的发行准备期,二级市场往往可以t+0或者t+1直接交易,因此对买方机构来说具备一定的吸引力。

(二)做市/赚取利差

ABS二级市场尽管成交量和成交频率与传统债券仍有差距,但是相应的价格波动幅度更大,买盘与卖盘之前往往有更大的价差空间。因此有些机构尝试承担做市商的角色,在二级市场择机买卖ABS以赚取利差。

(三)被动卖出

有些机构可能由于监管或者流动性等原因,而不得不卖出持有的ABS,这种情况下往往可以给到很有吸引力的价格。

(四)价值选择

在美国等成熟的资产证券化市场,夹层和次级的二级流动性甚至高于优先级。原因在于,购买优先级证券的投资者,其目的基本是以资产配制为主,大多会选择持有到期;而对于夹层级和次级证券的投资者来说,大多是专业的机构投资者,其目的在于想要通过交易获得一定的超额收益。随着时间的推移,以及主体经营情况和底层资产状况都可能发生变化,ABS理论上应该有动态的风险定价。

在我国,资产证券化主要有三种实现形式,包括由人民银行和银监会主管的金融机构信贷资产证券化、由证监会主管的企业资产证券化以及由交易商协会主管的资产支持票据。其中,信贷资产证券化发行量最大,发展得也最为成熟。企业资产证券化呈现出一部分类债券的特点,近年来也发行量大增。资产支持票据(ABN)过去没有引入SPV,不能实现风险隔离,发行量较小。16年下半年交易商协会推出了信托型SPV,发行量明显上升。

(一)最近3年交易规模

1、二级市场交易概况

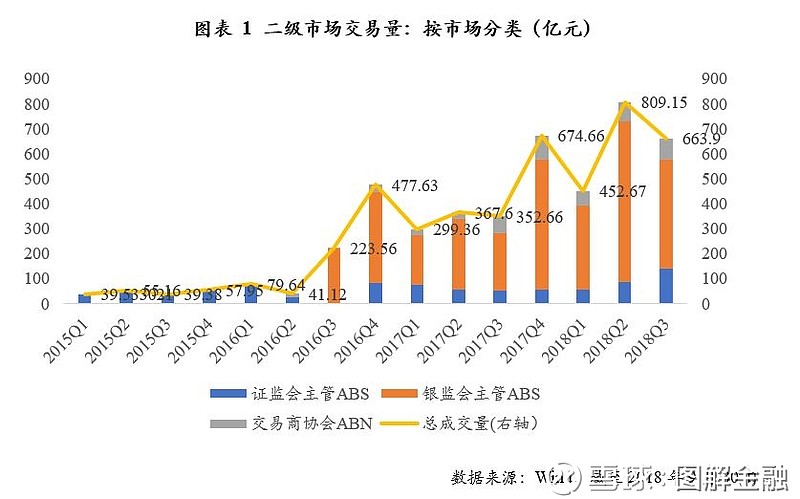

ABS产品二级市场成交量大幅提升,银行间市场是ABS二级交易规模攀升的主要贡献者。综合来看,随着14年-16年资产证券化发行规模的扩大,资产支持证券二级市场的成交金额逐步上升,主要由银行间市场贡献。17年下半年随着监管政策的落地与金融杠杆的企稳,ABS的发行量和二级市场交易量明显升温,特别在银行间市场,成交额出现了较大幅度的回升。近期数据来看,2018年三季度信贷ABS交易规模减至438.23亿元,ABN交易规模持续减至84.5亿,而企业ABS三季度成交突破百亿。

(1)银行间债券市场

2018年前三季度银行间债券市场信贷ABS和ABN的总成交金额为1,739.21亿元,同比增长108.53%,成交量19.78亿份,同比增长101.64%。银行间市场16年6月成交额尚不足15亿,到16年12月成交额已超过300亿。从2016年至2018年三季度的季度平均成交数据来看,2018年银行间债券市场信贷ABS和ABN的季度成交金额最高,交易量高点出现在2016年四季度、2017年四季度和2018年二季度。

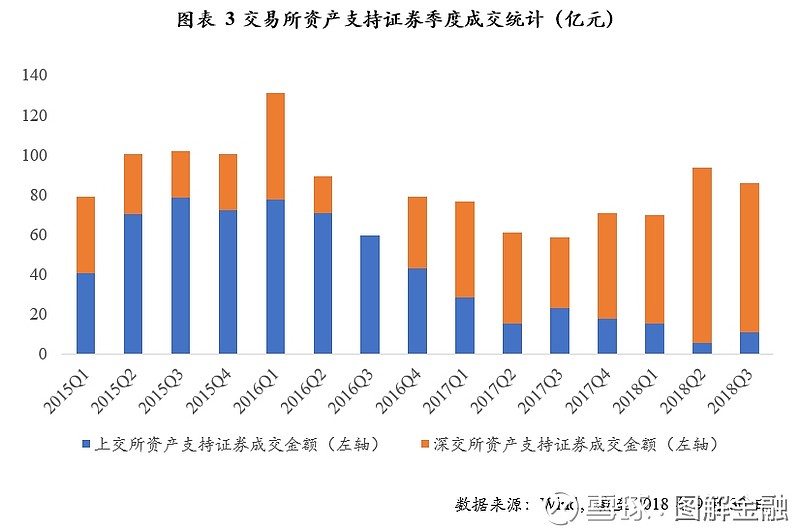

(2)交易所市场

2018年前三季度交易所市场企业ABS的总成交金额为249.67亿元,主要由深交所成交量贡献所致,同比增长27.25%,增长幅度较银行间小;其中上交所成交金额31.98亿元,较去年同期下降51.86%;深交所成交金额217.69亿元,较去年同期上升67.73%。具体来看,14年初交易所市场证券化月均成交不足5亿元,到16年月均交易所市场成交金额稳定在50亿左右,随后逐渐萎缩,到2017年企业ABS成交量同比大幅下降40%。从2015年至2018年三季度的季度成交数据来看,交易量高点出现在2016一季度;交易所总体成交额波动幅度较小,上交所成交金额逐年萎缩,占比也不断下降。

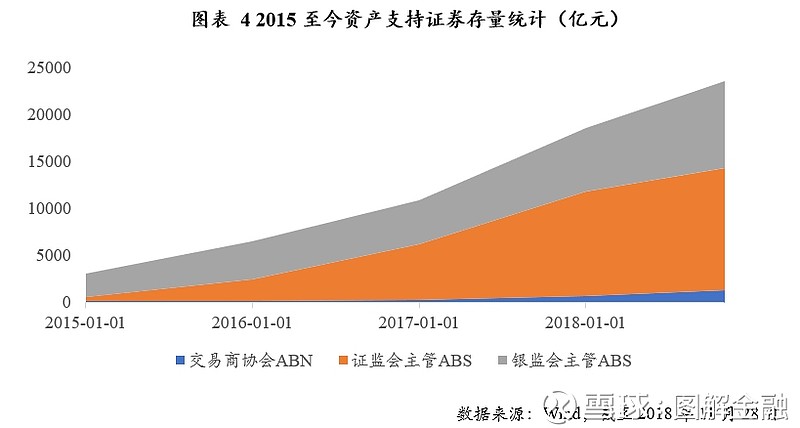

2、二级市场存量概况

截至2018年11月28日,ABS存量总规模约为2.4万亿元。其中,企业ABS存量规模最大,为12,971.64亿元,市场份额达54.88%;信贷ABS存量规模9,301.41亿元,市场份额为39.35%;ABN存量规模最小,仅1,362.28亿元,市场份额为5.76%。从历史数据来看,企业ABS和ABN存量规模占比不断提升,其中企业ABS上升速度更为显著。

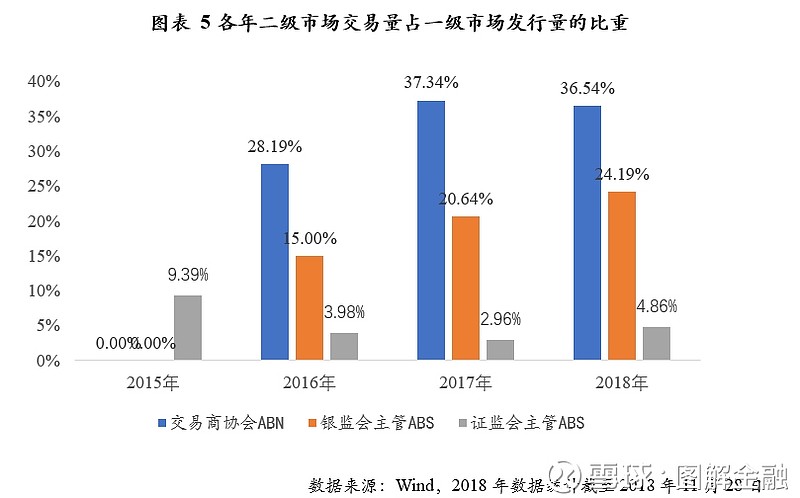

(二)最近3年ABS换手率

从债券市场整体来看,我国资产支持证券以持有至到期为主,二级市场的流行性较低。2018年1-11月的资产支持证券交易额约为2579.4亿元,占同期一级市场发行规模的15.55%,其中银行间成交2190.83亿元,占同期一级市场发行规模的25.47%;证监会主管的ABS 在2017年1-11月的成交金额为388.57亿元,仅占其11月末存量规模的4.86%。无论从成交量还是成交金额来看,证监会主管的ABS均与其他债券品种均有较大的差距。具体来看,交易商协会近年ABN平均换手率为34%,远高于银监会主管ABS(19.94%)和证监会主管ABS(3.93%)。不过,银监会主管ABS换手率逐年上升,二级市场流动性增加,证监会主管ABS二级市场流动性回升趋势凸显,而交易商协会ABN2018年二级市场流动性有所下降。

与美国相比,我国资产支持证券二级市场的流动性仍具有不小的差距。美国2016年资产支持证券的总交易金额为52.70万亿美元,相对于2016年末10.40万亿美元的资产支持证券存量证券,其占比达到506.75%。目前我国ABS二级市场的流动性还较低,主要有以下原因:

①在国内金融分业监管的背景下,不同类型的资产支持证券即使拥有相同的基础资产和交易结构,但由于监管的不同而在不同的场所交易,导致融资成本的不同。

②交易所和银行间债券市场的准入规则限制了一些投资者的进入,社会公众参与度不高,目前主要是机构或者门槛较高的合格投资者在参与。

③交易数据尚不够透明,信息披露还不够充分,导致一些投资者难以对产品进行评估和定价。

④目前的交易机制,如转让、质押、回购、做市商制度等在不同场所应用不充分。

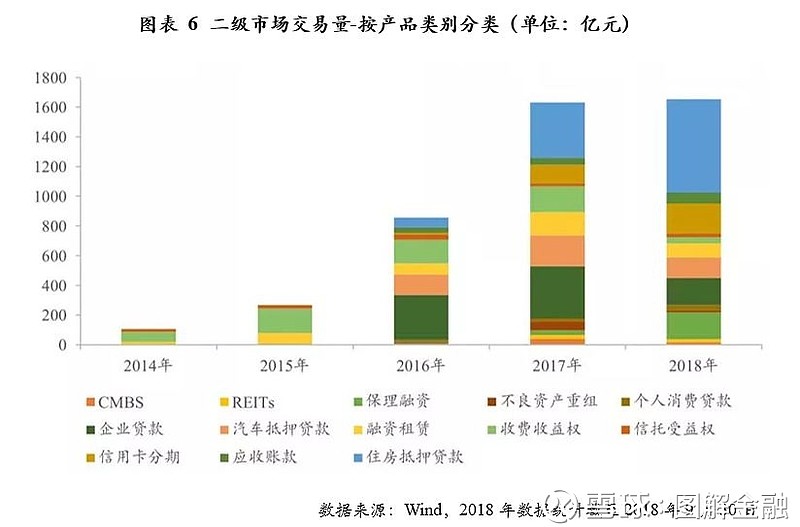

(三)二级市场交易基础资产类型分布

交易规模较大且明显上涨的有住房抵押贷款、信用卡分期、保理融资,系存量规模大且信用质量较好所致;企业贷款、汽车抵押贷款、融资租赁、收费收益权、金融租赁和不良资产重组高位下行,系存在信用质量下行风险所致。

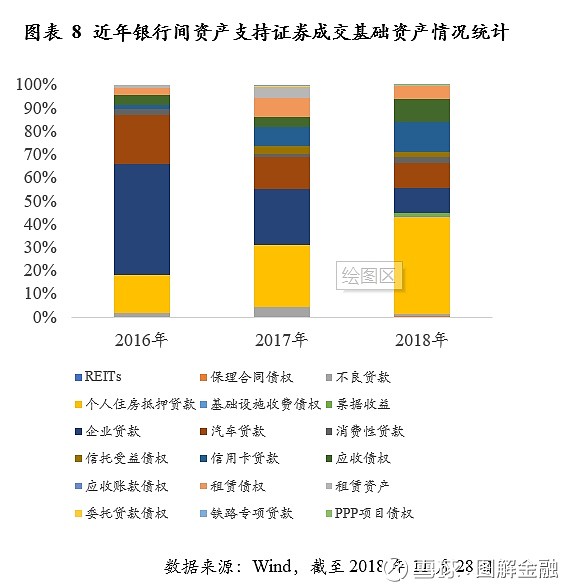

1、银行间债券市场

可以看出,住房抵押贷款、企业贷款、汽车贷款为银行间债券市场信贷ABS和ABN交易量前三的资产类型,交易金额占比分别为30.82%、23.00%和13.60%。在2018年1-11月成交统计中,住房抵押贷款这一资产类型的交易量远远领先其他资产类型。从历史数据来看,住房抵押贷款、信用卡贷款占比提升速度占据榜首,企业贷款比例萎缩,运用于盘活个人类信贷资产的ABS活跃度提升。

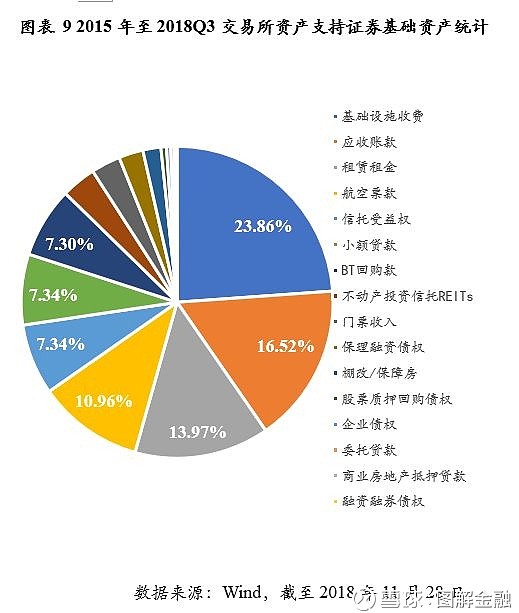

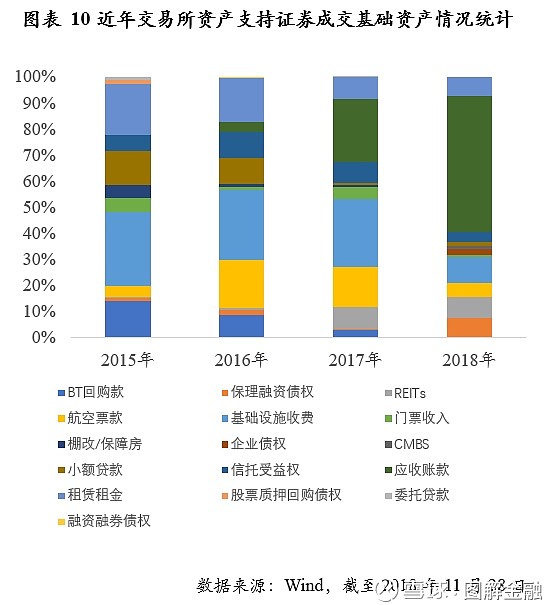

2、交易所市场

可以看出,基础设施收费、应收账款、租赁租金为交易所市场企业ABS交易量前三的资产类型,交易金额占比分别为23.86%、16.52%和13.97%。在2018年1-11月成交统计中,应收账款这一资产类型的交易量远远领先其他资产类型。从历史数据来看,应收账款占比提升速度令人瞩目,保理融资债权紧跟其后,基础设施收费占比从2015年的28.48%降至目前10.14%;而BT项目回购受负面清单和监管影响已不允许发行,且存量规模小,已几无成交。

目前ABS二级市场定价困难。投资者往往对收益率达成共识,但计算净价时有分歧,原因在于ABS的过手档现金流不确定,需要根据资产池最新情况更新预测,又涉及现金流模型及早偿违约假设。以票面利率低于要求收益率的情景为例,卖方倾向于高估早偿率,买方倾向于低估早偿率,双方分歧由此产生。

从发达国家来看,在二级市场投资者用于发现和评估证券市场价值的手段是多样化的,最普遍的定价方式是参考同类产品二级市场的报价,将报价与标的证券内在价值进行比较,同时考虑风险及利率因素,得出资产支持证券的真实价格。

(一)定价模型

对于交易量不是很活跃的结构化金融产品普遍采用定价模型的方式,常见模型包括名义利差法(N-spread)、零波动率利差法(Z-spread)、期权调整法(Option Adjusted Spread, OAS)、调整现金流量法和蒙特卡罗模拟(Monte Carlo Method),可分为相对定价法和绝对定价法两大类。

1、相对定价方法

(1)名义利差法

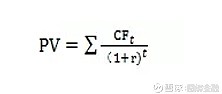

名义利差法通过与可比证券(一般为同期限、同信用级别的短期融资券、中期票据)的收益率进行对比,并综合考虑信用风险、提前还款风险、流动性风险及市场资金面状况等方面的影响得出利差值,再加上基础利率作为债券的到期收益率,是一种相对估值定价方法。但是,名义利差法未考虑到利率期限结构,也未考虑内嵌期权的因素。名义利差法定价如公式1所示:

在公式1中,CFt为在市场通用假设下该层级证券第t个期间的现金流,r为经调整后得到的名义利率。

(2)零波动率利差法

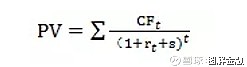

零波动率利差法(Z-spread)是建立于名义利差法的基础上,其关键在于基准收益率曲线。零波动率利差法假设特定信用等级的证券收益率曲线与基准收益率曲线之间的利差是稳定的,即在任何两点两者之间的差值是恒定为s。零波动率利差法定价如公式2所示:

在公式2中,CFt为在市场通用假设下该层级证券第t个期间的现金流,rt为期限为t的基准零息收益率。按照美国市场的惯例,机构资产支持证券一般暗含了政府的信用,故以国债收益率曲线为基准,而非机构资产支持证券则一般以更加市场化的无风险收益率曲线,如利率掉期曲线为基准进行定价。零波动率利差法考虑了利率期限结构,但是仍未考虑内嵌期权的因素。

(3)期权调整利差法

期权调整利差法(OAS)是根据资产支持证券内嵌期权,在不同利率变动路径上对未来现金流情况做出合理预测得到预期收益率,再以某种基准即期收益曲线为基础计算出利差。

所谓期权属性指的是比如说贷款利率是固定利率,如果利率上升后借款人不采取任何的措施,继续持有贷款,但如果市场利率水平下降的话,借款人便会马上提前还款,那么提前还款的风险就是一个看涨期权 ,就需要对嵌入其内的期权进行定价,OAS(Option-Adjusted Spread)往往对模型具有较高的依赖性。

该方法考虑了在不同利率的情况下,所有现金流变动情况,并同时考虑到期限结构、利率波动等因素,能较为准确地反映出利率敏感型债券的价值,因此被认为是目前ABS定价的标准方法。

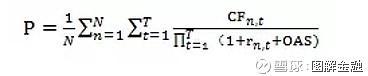

通常会根据资产支持证券的不同现金流类型选择蒙特卡罗或是二叉树模型计算OAS,其定价公式3如下:

其中,P表示资产支持证券的价格,N是模拟得到的利率路径总数,rn,t是第n条模拟路径在第t个时间点上的基准利率,CFn,t是产品在第n条模拟路径在第t个时间点上经过期权调整后的现金流,OAS是期权调整利差。也就是说,在所有模拟利率路径中,对未来时刻t可能的现金流CFn,t进行贴现得到现值的均值为含权债券的理论价值。由于理论价值往往不等与市场价格P,需要将整条利率曲线进行平移,而这个平移量就是OAS。

在相对定价法中,基准利率的选择以及合理准确的利差的确定直接影响到ABS产品定价的准确性。通常,利差一般是根据同类产品的发行利差或者二级市场交易价格的利差间接得到的,但是利差往往隐含了如结构风险、信用风险、提前偿付风险、流动性风险等众多风险因素,单纯依赖于相对定价法,可能会导致定价脱离产品的内在价值,使之与其风险不相匹配。名义利差定价法和零波动率利差定价法与普通债券的定价思路一致,其优点是简单、直接,易于理解和应用,但都忽略了不同利率路径带来的影响。OAS法虽然考虑了各种风险、利率波动率、不同利率路径带来的影响,但是对模型依赖性较高,率波动率的选择对定价结果影响较大,计算较为复杂。其次,在流动性不足的市场中价格信息往往失真,使得OAS法定价分析可能存在较大的偏差。

2、绝对定价估值方法

(1)调整现金流量法

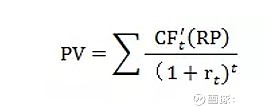

调整现金流量法是经过风险调整后的现金流用无风险收益率曲线折现计算,该种方法通过分析产品的交易结构、期限、利率、评级、违约风险等因素后,是对产品的内在价值进行的评估。如公式4所示,分子是经过信用风险R和提前偿还风险P等风险调整后的现金流,分母中rt是第t期的无风险收益率。一般来说,这种定价方法的关键在于测算主要风险对现金流的影响。这里的主要风险包括信用风险、提前偿还风险和利率风险,其中利率风险主要通过影响折现因子、提前偿还等风险以及信用风险中的再融资风险来影响定价。

(2)蒙特卡罗模拟法

蒙特卡罗模拟法的基本原理是通过模拟市场利率的不同情况,按一定的方法确定债券的提前偿付率,从而模拟出不同条件下债券的现金流,并计算出这些条件下债券的可能收益率。由于固定利息类的资产支持证券的票面利率是确定的,使用蒙特卡罗模拟法能够实现较好的效果;但是在浮动利息类的产品中,其发行利率需要参考基本利率,产品的发行票面利率是的不确定的,在不成熟的资产支持证券市场中,蒙特卡洛模拟方法并不一定能够实现较好的效果。

这些模型,尤其是期权调整利差和蒙特卡罗模拟法都是基于美国等成熟金融市场上建立的,在成熟金融市场上资产证券化产品规模大、流动性比较好,利用这些模型对资产证券化产品定价显得有效,而我国信贷资产证券化市场处于试点阶段,基准利率形成机制有待进一步完善,且不具备应用复杂模型的市场环境。

(二)参考一级市场发行价

这一点更加贴切于目前我国国内的市场,因为目前的我国ABS还是一级市场主导的,大部分是证券公司通过利差招标方式得出来的票面价格也就是一级市场的价格。近期类似产品的一级发行利率对于二级定价有很大参考意义,但是需要注意的是,一级与二级的价格天然存在一些利差。

首先,一级ABS的期限往往比二级更长,因此存在期限利差;其次,一级ABS的市场参与者